Reel sektör firmalarının, işletme sermayesi ihtiyacını karşılayabilmek veya uzun vadeli yatırımlarını finanse edebilmek için borçlanma ihtiyacı var. Bu ihtiyacı karşılayabilmek için firmalar, Türk lirası (TL) ve yabancı para (YP) cinsinden borçlanabiliyor. 2017 yılı içinde firma tarafında TL kredi büyümesi ön plana çıksa da bazı yıllarda hızlı YP kredi büyümesinin olduğu dönemler yaşandı. Ayrıca firmalar yurt içinden sağladıkları kredilerin yanı sıra yurt dışından da YP fonlama sağlayabiliyor. 2017 yılı Temmuz ayı itibarıyla firmaların tüm finansal borçları incelendiğinde 799 milyar TL karşılığı TL cinsinden; 991 milyar TL karşılığı YP cinsinden finansal borçlarının olduğu görülüyor.

Firmalar tarafından, YP cinsinden borçlanmanın ön plana çıkmasında düşük maliyetin etkili olduğu ifade ediliyor. Peki, gerçekten firmalar YP cinsinden borçlandığında TL borçlanmaya göre daha mı düşük maliyete katlanıyor? Bu yazıda bu soruya cevap bulmaya çalışacağım.

Maliyet Karşılaştırması

Bu bölümde, kurgusal bir firmanın finansal tabloları üzerinden TL ve YP borçlanmanın etkileri inceleniyor. Bu firmanın 1 yıl önceki bilançosu Tablo 1’de yer alıyor. Bu şirketin 19 Ekim 2016 itibarıyla yüksek kaldıraca sahip olduğu görülüyor. 20 Ekimde şirketin 1 yıllık 1000 TL’lik bir fonlama ihtiyacı ortaya çıktığını varsayalım. Şirket bu fonlamayı iki farklı şekilde elde edebilir: 1000 TL’lik TL kredi kullanmak veya 298,7 euro YP kredi çekerek bu tutarı piyasada TL’ye dönmek (euro/TL kuru: 3,3478). Şirketin TL veya YP kredi kullanmasından bağımsız olarak 20 Ekim tarihli bilanço aşağıdaki gibi şekillenir.

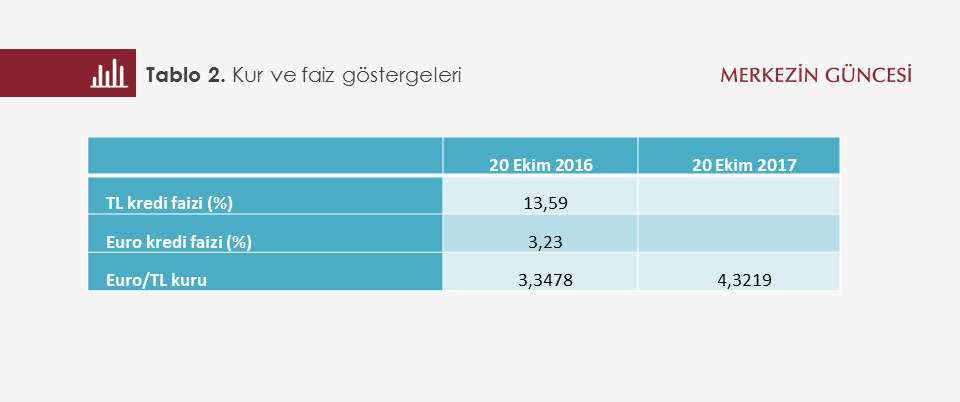

Tablo 2’de kur ve faizlere ilişkin bazı göstergeler yer alıyor.

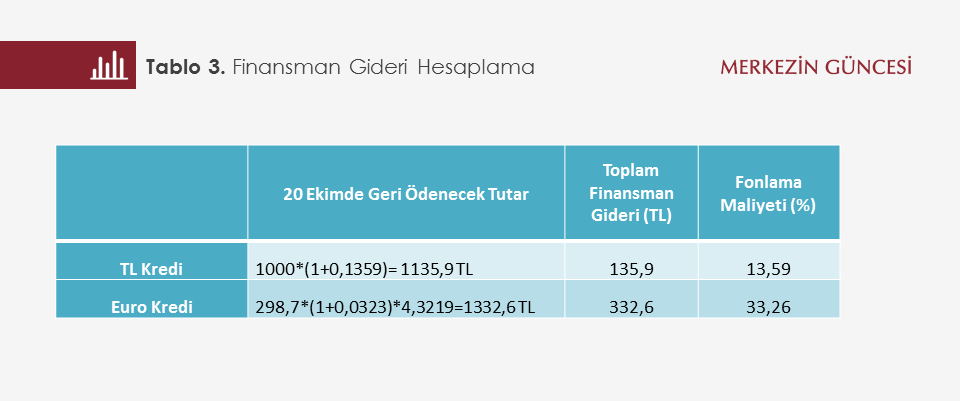

Şirketin 20 Ekim’de gelir tablosu hazırladığı varsayımıyla krediyi TL veya euro cinsinden kullandığı durumlarda oluşacak gelir tabloları aşağıda sunuluyor. Burada finansman giderleri dışındaki kalemlerdeki gelişim, varsayıma dayanıyor. Görülebileceği gibi şirket 1 yıl önce TL kredi kullanması durumunda kârlılığını sürdürürken YP kredi kullandığı durumda zarar eder duruma geliyor. Kur gelişmeleri de dikkate alındığında şirketin, TL kredinin yıllık yüzde 13,59’luk maliyetine karşılık Euro kredi kullanıldığında, yıllık yüzde 33,26’lık bir maliyete katlanması gerekiyor.

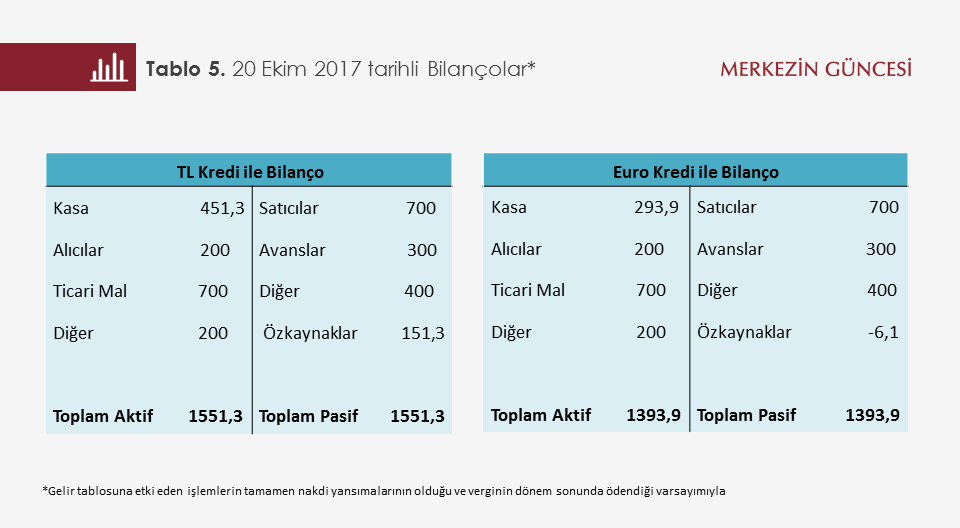

Bir de gelir tablosunda gerçekleşmelerin bilançoya yansımalarını ele alalım. Vade sonunda anapara ile birlikte faiz ödemelerinin de nakit olarak yapıldığı durumda bilanço 20 Ekim 2017 tarihinde aşağıdaki gibi görünecek. Buna göre, şirket 1 yıl önce TL kredi kullanması durumunda pozitif özkaynak ile faaliyetlerini sürdürebilirken, euro kredi kullanması durumunda özkaynaklarını kaybediyor.

Örnekten de görülebildiği gibi TL’nin hızlı değer kaybı yaşadığı dönemlerde YP cinsinden borçlanan firmalar TL cinsinden borçlanan firmalara göre daha yüksek maliyetlere katlanabiliyor. Herhangi bir YP geliri olmayan bu kurgusal şirket, TL borçlanarak kârlılığını ve varlığını sürdürebilecekken YP cinsinden borçlandığında özkaynaklarını kaybedebiliyor.

TL ve YP borçlanma tercihleri değerlendirilirken nominal faiz oranlarının yanı sıra kur gelişmelerinin de dikkate alınması gerekiyor. TL’nin, YP kredi ve TL kredi arasındaki faiz farkı kadar değer kaybetmesi durumunda firma, aynı finansman gideriyle karşı karşıya kalıyor. TL’de faiz farkını aşan değer kayıplarının yaşanması durumunda giderdeki artış önemli ölçüde artabiliyor. Diğer taraftan örnekteki durumun aksine TL’nin değerlenmesi durumunda ise şirket TL’ye göre daha düşük maliyete katlanabiliyor. Bu bakımdan döviz geliri olmayan bir şirket için YP cinsinden borçlanmak spekülatif bir anlam taşıyor.

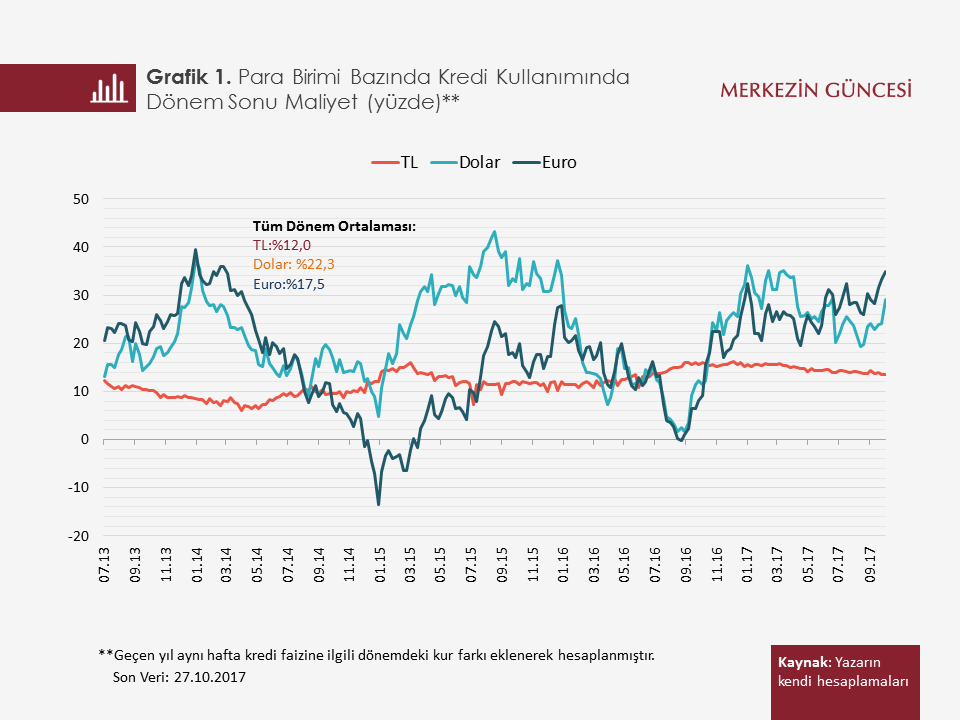

Maliyet farkı hesaplamasını daha dinamik bir yöntemle ele alarak şirketlere toplam maliyeti zaman serisi olarak da hesaplanabilir. Bu hesaplamada, şirketlerin her dönem itibarıyla 1 yıllık krediler kullandığı ve bu kredileri vade sonunda yeniledikleri varsayılıyor. Şirketler YP kredi kullanması durumunda YP kredi faizine ek olarak kur farkı maliyetine de katlanıyor. Bazı dönemlerde ise TL’nin değerlenmesinden kaynaklı olarak firmalar hem fonlama ihtiyacını karşılayıp hem de kâr elde edebiliyor. Örneğin, 2014 yılı Ocak ayında euro cinsinden 1 yıl vadeli kredi kullanan bir firma Ocak 2015’te kredi tutarının yüzde 13’ü kadar kâr elde etmiş. Diğer taraftan firmalar, dönemlerin önemli bir kısmında TL krediye göre daha yüksek maliyete katlanmış. Bu tablo, YP kredi kullanımının spekülatif yapısını daha net ortaya koyuyor.

Sonuç

Reel sektörün borçlanma tercihi finansal istikrar açısından önem taşıyor. YP gelire sahip olmayan firmaların YP kredi kullanmasının, oldukça riskli olduğu açıkça görülüyor. Düşük maliyete sahip olduğu ifade edilen YP kredi maliyetleri, kur gelişmelerine bağlı olarak TL kredi maliyetini önemli ölçüde aşabiliyor. Özellikle 2013 yılından bu yana ortalamada YP kredi maliyetinin, zaman içinde oldukça yüksek oynaklık gösterdiği ve TL kredi maliyetinin önemli ölçüde üzerinde olduğu gözlenmekte. Bütün bu değerlendirmeler, döviz geliri olmayan firmaların dövizle borçlanmasının spekülatif bir nitelik taşıdığına işaret ediyor.